| Índice | NASDAQ |

| Ticker | FUTU |

| Industria | Servicios financieros – Brokerage |

| Competidores | Up Fintech, Cowen, Evercore… |

| Fecha de IPO | 3 de Agosto de 2019 |

| Capitalización de mercado | $21,33 billions |

| Capital en circulación | $135,3 millions |

| Capital flotante | $39 millions |

| Número de fondos con participación | 73 (a Diciembre de 2020) |

| Return on Equity (ROE) | 10% |

| Volumen medio diario | 10.430.400 transacciones |

ANÁLISIS FUNDAMENTAL

Resumen Futu Holdings

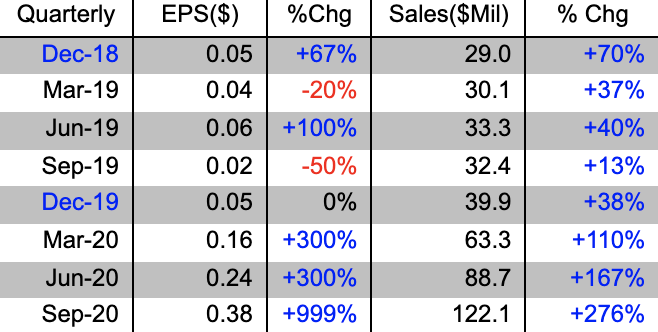

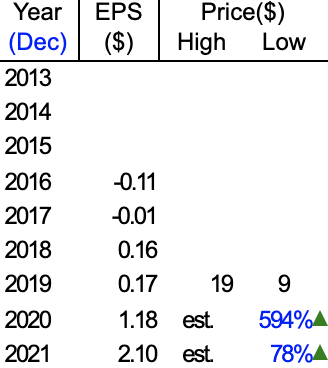

Futu Holdings es una empresa que transforma la experiencia de invertir en el mercado bursátil al ofrecer una plataforma de corretaje y gestión patrimonial totalmente digitalizada. Futu y sus subsidiarias brindan servicios de inversión, que incluyen negociación y compensación de acciones, financiación de márgenes, administración de patrimonio y proveen de datos e información de mercado. Esta empresa tiene unos fundamentales impecables, desde diciembre de 2019 a septiembre de 2020 la aceleración en ventas y EPS es muy pronunciada (porcentajes superiores al 20% en ambos casos, llegando a crecimientos de triple dígito). En EPS anuales vemos también un incremento sustancial en la proyección para 2020 y 2021, mejorando el guidance que tenían fijado inicialmente, además, los fondos con participación en Futu Holdings han incrementado a lo largo del tiempo (14 a junio de 2020, 42 a setiembre de 2020 y 73 a diciembre de 2020).

ANÁLISIS TÉCNICO

Resumen

Desde finales de noviembre hasta finales de diciembre de 2020 Futu Holdings se encontraba en un canal bajista y llegó a romper ligeramente a la baja su media móvil de 50 días (línea roja del gráfico adjunto). Al día posterior de la rotura de la media móvil (28 de diciembre de 2020) vemos cómo se produce una fuerte subida en precio, con mucho volumen de negociación, y el valor logra recuperar su media móvil de 50 días, además, al día siguiente (29 de diciembre de 2020) el precio sigue revalorizándose (confirmándonos un día de continuación y una posible reversión en la tendencia a corto plazo en la que se encontraba el valor). Si observamos el historial de cotización de Futu vemos como, a partir de mayo-junio de 2020, empieza a entrar mas volumen de negociación y se aprecia más interés por el valor.

Patron técnico

Pull back del precio, recuperación de media móvil de 50 días y follow-through day (señales de reversión en tendencia).

Precio de compra

$39 – $42 (esperamos al día siguiente de la fecha del gráfico adjunto, 30 de diciembre, para entrar en el valor en caso de que abra en positivo). Al ser una entrada anticipando un cambio de tendencia se considera mas agresiva, otra entrada potencial habría sido en $51,10 (máximos históricos).

Stop loss

$38,35 (7,6% del precio compra). Situamos el stop-loss por debajo de la media móvil de 50 días y en el precio mínimo de la vela del día de continuación (29 de diciembre de 2020), asumiendo un poco más de riesgo pero dando margen al valor para maniobrar.

RESULTADOS

A 30 de diciembre de 2020 entramos en Futu Holdings a $41,5 (precio de compra). El valor empieza la jornada subiendo con un volumen de negociación significativo (5 millones de transacciones al cierre), confirmando nuevamente la reversión en la tendencia.

Los retrocesos que se producen en los días sucesivos a nuestra entrada son con un menor volumen de negociación que en los días de subida, además, vemos como en ningún caso rompen el mínimo de las velas de subida y el gráfico sigue impoluto, sin señales de que el valor pueda empezar a corregir con fuerza.

El 26 de enero de 2021 el valor deja dos velas diarias de rechazo de mayores subidas, en las que el valor se revalorizaba con fuerza pero cerraba la jornada devolviendo la mayor parte del recorrido al alza, con muchísimo volumen de negociación (señales claras de euforia en el movimiento). Por este motivo retiramos el 100% de la posición en $107 (precio de venta), logrando una rentabilidad total del 158%. En los días posteriores el valor consolida su precio y sigue subiendo, no obstante, aseguramos una rentabilidad latente muy relevante (en casos en los que se dan señales de euforia el valor puede seguir subiendo, pero el riesgo de que se den fuertes caídas es mayor).